金融就活の第二弾はSMBC、三井住友銀行です。3メガバンクの中で一番特色のある銀行、つまり、合う合わないもありますので、合わない場合はスパッとやめときましょう。

また、基本的なところは三菱と同じなので、三菱UFJ銀行の記事で銀行の基礎は抑えてください。

参考記事:【学歴フィルターは?】三井住友銀行の採用大学ランキング|就職難易度,倍率も

【三井住友銀行(SMBC)あるある】

堅っ苦しくならないように、こっからいきしょう!

「SMBC就活あるある」

についてお話をしたいと思います。

よく学生がSNSで聞いていたりする質問です。

気軽に読んで下さい。

メガバンクで就活しようとすると必ず出てきますw

SMBCは体育会系?

A はい、体育会系の雰囲気の会社です。

ただ、昔に比べると体育会色が薄くなってきている気がします。

先日SMBCの部長クラスの方に話を聞く機会があったのですが、

「最近の若い行員は住友らしくないね」

と言われたそうです。体育会は多いものの、少しずつ文化は変わってきているのかもしれませんね。

行内結婚はどれくらいある?

A めちゃめちゃ多いです。すごい多いです。

おそらく銀行員の6〜7割は行内結婚です。

最初の支店や2か店目で知り合った人と結婚をすると、だいたい30歳くらいまでに結婚することになります。

以前は総合職とビジネスキャリア職、という組み合わせが多かったですが、最近は総合職の女性が増えたので、

総合職同士、という結婚も増えてきました。

30歳までに7割方結婚してますね。

リクルーターに気に入られないと内定取れない?

A はい、そうだと思います。

SMBCのリクルーターは面談回数が多いことで有名ですね。リクルーターについては別途コラムでも触れたいと思います。

学生さんからすると負担が大きいのですが、でも中途採用になるともっと多い場合があります。

特に、外資系の投資銀行とかだと20人とか、面接で会わないといけず、「みんながOK」をしないと入社できません。

そういう意味では、SMBCのリクルーター制度は外資系金融の中途採用にスタイルが似ていますね。

どうやったらリクルーターはつくの?

A 昔は先輩社員が大学に行って名簿集め、のようなことをやっていたようですが、今はやらないようです。

なぜかというと、インターンで十分学生さんの個人情報を取得できるからです。昔はその個人情報の入手がしづらかったので、先輩社員が頑張って大学を回ってたんですね。

なので、まずリクルーターがつくために必要なことは

1 インターンシップに応募して参加すること

2 プレエントリーをすること

の2つが主です。そして、ちゃんとESに合格しましょう。

銀行も採用は楽ではありません。せっかくESを出して合格になった候補者を放っておくわけもないでしょう。

なので、通常のステップを踏んでいけば遅かれ早かれリクルーターはつきます。

リクルーターに気に入られるためにはどうすればいいの?

A リクルーターが選考に影響あるなら、どうやってリクルーターを通過するか、はとても大事ですよね。

SMBCは中堅中小企業の取引が強い会社です。社員も大企業取引よりも中堅中小が好きな人が多いです。なぜなら、社長とビジネスできるからです。社長はその会社で唯一の存在であり、非常に面白い考えや信念を持っているケースが多いです。

そんな社長とビジネスをしたい人間たち、なので、必然的に学生の方にも信念や自分の考え方の軸、というものを求めるでしょう。よってリクルーターに気に入られるためには、自分の軸をしっかりと持つこと、が大切です。

逆に言えば、銀行自体の業界理解が若干甘くとも、人間性だけで突き通すこともできます。

3メガの中で一番仕事がきついと聞くけど、、、?

A はい、きついと思います。

目標達成に対するこだわりの強い銀行なので、きつそうですよね。

三井住友信託のリクルーターは、学生がSMBCに取られそうになると必ずと言っていいほど

「SMBCになんて行ったら、ボロ雑巾のように絞り取られて、搾取されるんだぞ!」

と脅しをするようです。まぁ他の会社の悪口言って学生を引き留めようとする銀行の方がタチ悪いと思いますが。。。

ちなみに三井住友信託と三井住友銀行はグループでもなんでありません。

紛らわしい、、、

地方への転勤はどれくらいあるの?

A よく「銀行員は地方に転勤する」と言われますね。

総合職であれば、実はそこまで地方拠点に行くことはありません。

海外や本部にもたくさんのポジションがあるのと、実は総合職が支店に行く時は「法人営業部」という組織になるのですが、ここは支店ほどにたくさん拠点があるわけではありません。

例えば、東北地方であれば東北法人営業部一つしかありません。転勤で地方を転々と、なんてほとんど聞かないですね。

残業時間はどれくらい?

A 営業現場にいると、勤務時間はほぼ固定、朝8時から夜8時までです。案外長くないですね。

本部になると繁忙期にもよりますが、終電続き、ということもよくあります。総合職の本部の人で月100時間とか、それくらいですかね。外資系のコンサルなどに比べれば全然少ないホワイト企業です。

ビジネスキャリア職はかなり厳しく残業見られるようで、帰るのはとても早く18時台です。

銀行に入ると寮に入らないといけないの?

A 総合職と総合職リテールの全域型については基本会社の寮、総合職リテールの地域型とビジネスキャリア職は自宅通勤ですね。銀行はみんな若いうちは寮生活です。

ビジネスキャリア職を受けるときもリクルーターはつくのでしょうか?

A ビジネスキャリア職という、一般職のような職種はなくなってしまいました、、、

どうすれば内定取りやすいですか?

A SMBCに入るには、基本的なSPIと徹底的な自己分析が必要です。

面接でもあまり難しい質問はなく、基本的な人間性を見極めるものばかりです。

銀行は経営者の資質を見極めるのが仕事ですから、就活をする学生の資質をしっかりと見極めに来ます。

みなさんの自己分析を助けてくれる面白い機能がこのオファーボックスというサイトのAnalizeUというテストです。

自己分析に役立つ、というのもそうなのですが、SPIの性格診断の結果に近い結果が出るのです。

特に、面接に慣れていない素人面接官は就活生の皆さんが受けたSPIテストを手元に持ちながら話を聞きます。

SPIの結果に「こんなことを聞いてみてください」という質問事例が書いてあるから、とりあえずそれを聞いておこうとなるためです。

そうすると、このAnalizeUを受けておくことによって、就活生の皆さんは「面接官は自分を『このような人間』として見てくるだろう。それならこんな話を聞きたがるはず」という想定をすることができます。

無料で受けられるテストですので、是非一度受けておくことをオススメします。

※オファーボックスは逆求人サイトですが、大手で採用の多い企業からはスカウト来ません。採用数が多いと、1人1人に連絡を取るのがかなりの手間になってしまうので、非効率だからです。10~20名くらいまでの採用数の企業が使うようなイメージです。

大手からベンチャー企業まであなたにオファーが届くスカウト型就活サイト【OfferBox】

![]() そして東大、京大、早稲田、慶應あたりだとBizreach campusでOBOG訪問を活用して自己分析を深めていくのがいいです。

そして東大、京大、早稲田、慶應あたりだとBizreach campusでOBOG訪問を活用して自己分析を深めていくのがいいです。

残念ながらそれ以外の大学だとOBOGの数が少ないので、別ルートのOBOG訪問を考えないといけないですね。

僕の考える就活の進め方はいかにまとめていますので、参考にしてください。

https://syukatsunohonne.com/472

【三井住友銀行(SMBC)の歴史、文化】

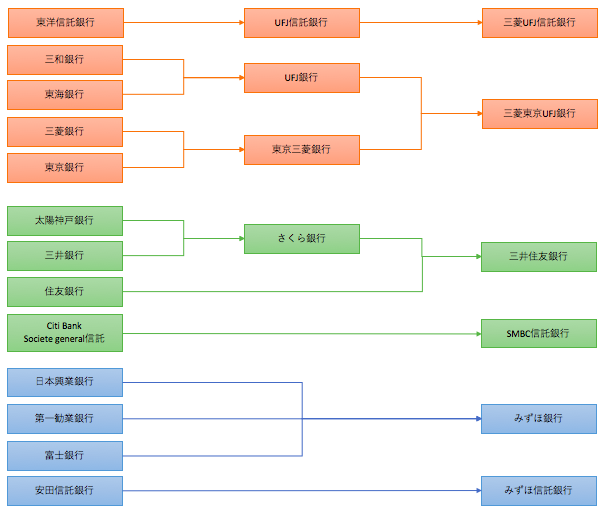

さて、銀行の変遷の表ですね。

三井、そして住友ともにルーツは1600年代発祥の両替商です。なので、400年もの歴史を持っている、ということですね。その後明治時代には三井銀行は当時帝国銀行という、日本で最初の私立銀行となりました。

非常に歴史が長い銀行ですが、近年は以下のような合併をしています。

ちなみに、旧住友銀行の通帳はけろっぴ、さくら銀行はドラえもんでした!

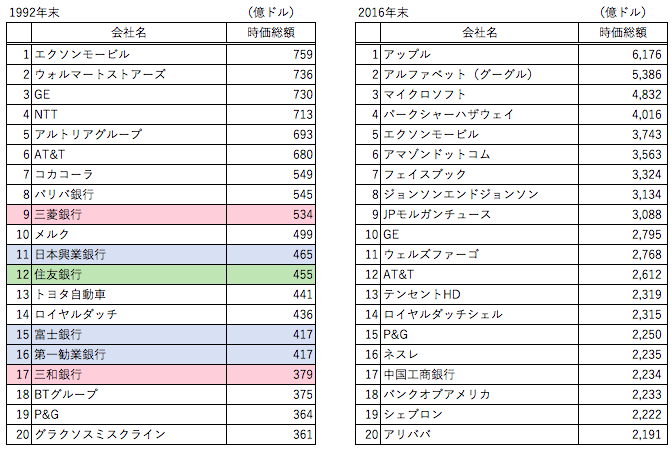

統合の10年前の1992年の時価総額世界上位ランキングです。

住友銀行は12位、日本の銀行では3番手ですね。こう見るとみずほエグいですね。

合併後15年でたすき掛け人事が終焉。本格的な統合完了へ

三井住友銀行なので、三井系と住友系の両方の文化を持ちます。

どちらかというと、住友の方がキャラが濃いので、住友系の人が強いイメージです。

住友系は攻撃的な人たちです。。。

仕事に対して本当に厳しい、妥協を許さない集団。

ただ、厳しさだけでなく優しさも持ってます。中に入ってしまうと、外から見るほどには厳しくないようです。

そして、最近は「THE 住友!」のような猛烈系のおじさまも少なくなってきたようです。

旧三井の人たちは、ん〜正直そこまで特色ないかもです。

普通にいい人!って感じの人たちですね。

三菱の場合は旧行どちらの店舗なのかによって支店や支社の雰囲気が違う、と言いましたが、

逆にSMBCは上司が「旧●●」と言ってくれないとわからないほど、文化融合してきています。

少し前まで、頭取含めた役員もある程度たすき掛けで人事がされていましたが、今ではそれも

あまり関係なくなっており、本当に合併後の融合が進んでいると思われます。

【三井住友銀行(SMBC)の事業上の特徴】

三井住友の現在の事業の特徴をまとめていきます。

他のメガバンクの違いとかを見ておいてください。

「中堅中小か超大企業に強い」変わった銀行

よく言われるのが、三井住友は中堅中小に強い、ということですね。

三井住友は、三菱やみずほに比べて金利が高いことで有名です。

三菱やみずほが大企業に不必要なお金を貸しているのに対し、SMBCは中堅中小企業が本当に必要なお金を

供給しているからこそ、金利が高く取れる、ということですね。逆に中堅中小はリスクもあるので、このあたりは

どっちがいいかはわかりません。

元々大企業取引の強い銀行は三菱銀行と日本興業銀行でした。三菱は三菱UFJに、日本興業銀行はみずほになり、この2つは大企業取引をそのまま引き継いでます。住友は本社大阪ですし、三井はそこまで強くなかったので、結果として大企業は三菱、みずほが強く、中堅中小はSMBCが強い、という形になりました。

働いている行員も、大企業より中堅企業を担当したい、という行員がたくさんいますので、基本的にそういう色の銀行でしょうね。

一方、他行に比べて強みを持っているのが投資銀行部門です。

ストラクチャードファイナンスという、難しい仕組みの金融を組成するのはとても大変ですが、

割とこのあたりにSMBCは強みを持っています。

ストファイの一種である「プロジェクトファイナンス」、という分野では、日本の銀行としては唯一世界No,1に2度輝いています。プロジェクトファイナンスはその名の通り、石油発掘、発電所建設、空港建設などの、巨大なプロジェクトにお金を貸します。なので、ビジネスの相手が世界の石油メジャーであったり、鉄鉱石の超大手であったり、国であったりします。

特殊な金融手法に強みを持っているからこそ、世界トップクラスの企業、国と一緒にビジネスをする機会もある、というのが面白いところです。

海外展開は足踏み

「アジアで一番の銀行になる」というのがSMBCの少し前の目標でした。

しかし、インドネシアで買収したBTPNという銀行の経営がまだうまく軌道に乗っておらず、かなりの大きな損失を出したことで海外展開が若干足踏みしています。

銀行全体における海外の売り上げは増加しているのですが、当初思った以上には進んでいない、というのが実情ではないでしょうか。

そもそも、東南アジアでは銀行口座を持っている人よりも携帯電話を持っている人の方が多い、と言われていたりします。今更東南アジアに「銀行」として進出するのかどうかは悩みどころですよね。

最大の強みは「個人の突破力」

SMBC、三井住友銀行の強みは、何と言っても「個人の突破力」です。

SMBCの部長クラスになると、戦略コンサルなどから引き抜きがかかるような人材も多数存在し、かなりの実力者であることが伺えます。

一方、何が起きるか、というと「強い人のいる部署が強くなる」ということで、比較的「強みのある分野」がはっきりします。

三菱UFJが総合的に強い、組織で強いのに対し、SMBCは個人の力量によるところが大きくなるんですね。

具体的にSMBCが強い、と言われる分野は以下のあたりです。

・リテールビジネス(富裕層向けの保険、投信、遺言等)

・中堅中小企業ビジネス(融資、事業承継など)

・投資銀行業務(プロジェクトファイナンス、中堅企業のM&Aアドバイザリー)

ちなみに、最近話題のFintechというやつですが、正直どこの銀行も似たり寄ったりですので、

あまり「うちはFintech頑張ってる!」みたいなのは気にしないほうがいいでしょう。Fintechの世界の中心は

Amazon, Google, Alibaba, Tencentあたりですので、銀行は今の所蚊帳の外と考えたほうがいいでしょう。

個人商店の集まりからの脱却

SMBCの特徴として、よく収益性が高いとか経営の効率性がいいとか言われますね。

結局は卓越した個人の力量でそうなっている、というのが正直なところです。

逆に言うと、そのようなタレントを揃えることができればうまくいくし、そうでないと強さを維持できないですね。

しかし、近年は経営戦略の巧さによって高い成長を獲得できています。

具体的には、銀行本体でなく、関連会社の成長と、M&Aによって規模拡大、利益拡大を達成しています。

現在の成長ドライバーはカード、消費者金融などの個人向けビジネスですね。

成長する事業領域に対して積極的に投資をしてきてますね。

SMBCらしくない!と思う人もいるかもしれませんが、最近は上手に経営してますね。

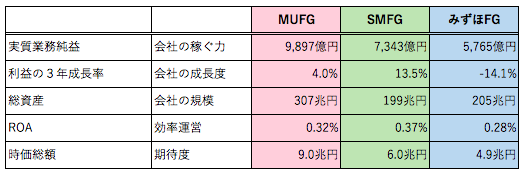

3メガバンクの強みの比較

さて、よく3メガバンクって結局どこが強いの?というような比較をされることがあります。

結局銀行のビジネスは

規模×収益性

の掛け算という、非常にシンプルな計算です。

1億円貸して1%金利をとったら=100万円

1億円貸して2%金利をとったら=200万円

ですね。

規模で圧倒的な1位は三菱

収益性で1位は三井住友

三菱はいかに規模を保ったまま収益性を高めるか、

三井住友はいかに収益性を保ったまま規模を大きく出来るか

みずほは、、、とりあえず利益が減り続けているので、まず成長軌道に乗りたいですね。

あとはご自身の興味のある分野に応じて強みのある分野とかを見たらいいのですが、正直言ってM&Aにしろシンジケートローンにしろ、膨大な銀行全体のビジネスからするとほんの一部にしか過ぎないので、まずは上記のイメージを持っておけばいいと思います。

(興味に応じてみるべき指標)

・M&Aリーグテーブル

・シンジケートローンリーグテーブル

・プロジェクトファイナンスリーグテーブル

・IPO主幹事リーグテーブル

【三井住友銀行の組織解説】

さて、会社全体を理解するには、会社がどのように成り立っているのかを知る必要があります。

OBOG訪問や面接の時も、相手と同じ目線で話ができると「よく調べてきているな」と思ってもらえます。

「支店」と「エリア」と「法人営業部」の違いを理解しよう

SMBCの組織は若干言葉がわかりづらいです。よく資料を見ていると

「支店」とか「エリア」とか「法人営業部」という言葉を目にします。

全てがお客さんと向き合う組織なのですが、役割が異なります。

「支店」は一般の個人顧客のための組織

街中にあって、みなさんが普通に出入りできるのがこの支店というところです。

振り込みをしたり、お金を出し入れしたり、定期預金を作ったり住宅ローンの相談などができます。

「エリア」はVIP顧客のための組織

エリアはお金持ち(資産1億円くらい?)のための組織です。

最近よく「法人と個人を一緒に担当する」ような記事が出るのですが、ここをやっているのがまさにエリアですね。

お金持ちというのは、要するに中堅中小企業の社長のことです。

中堅中小企業の社長の場合、会社の一番の悩みが社長の後継者問題や相続問題だったりするので、会社の悩みと社長個人の悩みを一緒に聞けるようにしましょう、というイメージです。

その他は芸能人やプロ野球選手なんかもエリアで担当していたりしますね。

「法人営業部」中堅以上の企業向けの組織

ここでいう中堅企業というのは、売り上げ30億程度、従業員でいうと50〜300人くらい以上いるような会社から、みなさんが知っているような有名企業まで、幅広く担当していきます。

融資はもちろんのこと、顧客企業の経営課題の解決のために様々な施策を実施する部署です。

ちなみに職種別でみると

支店 → ビジネスキャリア職が多い

エリア → 総合職リテールコースが多い

法人営業部 → 総合職が多い

という区分けにもなります。

投資銀行とSMBC日興証券について

法人組織を支える組織として、投資銀行、インベストメントバンクと呼ばれる組織があります。

投資銀行、インベストメントバンクは

「特殊な金融手法を使って、通常の融資ではできないようなことを可能にする」

のが日本のインベストメントバンクの特徴です。

別に「融資でなくて投資をしている」わけではなく、むしろ「難しい融資をしている」という人たちですね。

ストラクチャードファイナンスという言葉があります。

ストラクチャーなので「構築する」ですね。そう、個別個別に融資を構築するんです。企業ごとにオーダーメイドで融資を組み立てるため、契約書が300ページくらいになったりします。。。

ストラクチャードファイナンスの中で、「これって他の会社にも使えるんじゃないの?」という形で色々な融資が生まれてきます。

例えばシンジケートローン、というものとかですね。

この辺りは投資銀行の解説を別途記事化しようと思いますので、ご興味ある方は是非そちらをご覧ください!

(投資銀行の説明だけで凄い長くなってしまうので。。。)

・証券会社の投資銀行と銀行の投資銀行は何が違うの?

2009年にSMBCが日興証券を買収してSMBC日興証券が誕生しました。

当時、日興証券のリテール部門を中心に買収したがために、法人組織が弱いという課題を持っていました。

そこで、SMBCが大量に日興証券に人を送り込み、日興の法人組織の強化をしてきました。

現在では、SMBCに入行した総合職が大企業担当となるためのキャリアパスの一環として日興の投資銀行部門に行く、という異動も多く行われています。

ちなみに、証券会社の投資銀行部の人間のことを「バンカー」と呼んだりします。

●かぶるもの

・M&Aアドバイザリー業務

・不動産などの流動化、証券化

●かぶらないもの → お金を貸す系の投資銀行業務

・M&A、MBOファイナンス

・シンジケートローン

・プロジェクトファイナンス

みたいなイメージですね。では、かぶるものはどうやって棲み分けるのか。

基本的には「上場会社かそうでないか」で区分けをしています。

上場会社というのは株式が東証などで売買のできる会社のことで、日本に3,500社程度あります。

証券会社は株を取り扱うので、この3,500社と非常に緊密な付き合いをしています。

一方、日本には200万を超える会社があるわけで、ほとんどが上場「していない」会社なんですね。

銀行は上場しているしていない、にかかわらず、数十万の企業との付き合いをしています。

銀行は幅広い会社の情報が入ってきますから、顧客ネットワークは銀行の方がはるかに強いわけです。

なので、証券会社は上場企業、それ以外は銀行、という棲み分けをしています。

重要性を増す国際部門

近年急速に重要性を増しているのがこの国際部門です。

色々とやっていることもあって、「こんなことも国際部門?」みたいなものもあります。

若干投資銀行と混同しがちですので、明確にしましょう。基本的に国際部門の役割は以下のとおりです。

海外拠点の業績管理

海外拠点の店舗展開計画立案推進

海外拠点のシステム管理

海外の金融機関との提携、買収

実は、正直結構地味でつまらない仕事も多いです。。。

結局は統括をする人間なので、自分はプレイヤーにならないんですね。

お客さんが見えづらい場所になり、ひたすら数字とシステムと行内の根回しが仕事になります。

一方で、航空機ファイナンスも国際部門で担当していたりします。

これは、海外のリース会社を国際部門が中心となって買収してきたもので、そのまま担当してね、となっているんですね。

あとは、海外に行って実際にお客さんを持つ、ということもありますが、やはり海外拠点に行くとしても経営管理部門に行くことが多いです。

総合商社のようなかっこいいビジネスのイメージはどちらかというと投資銀行部門の人間の仕事で、国際部門ではないので注意してください。

最近はどのメガバンクも海外の金融機関の買収に力を入れているので、この部門にエース級の行員を投入しています。なので、仕事はそこまで面白くなくとも、会う人は面白いと思います。

銀行で一番大きなお金を動かす市場部門

市場部門はどの銀行にも同じようにあって、そこまで役割は変わりません。

なかなかに馴染みがないですよね。

みなさん海外旅行に行く時、空港とかでドルやユーロを買えますよね?

あれはこの市場部門の人間が海外からドルをやユーロを買ってきているんです。

例えば企業さんも、米国から牛肉を大量に仕入れようとすると、米国の会社にお金を払わないといけないので、大量のドルが必要になりますよね。なのでお客さんのためにドルを用意してきてあげるんです。

顧客のために外貨などを用意してあげる人のことをカスタマーディーラーと言います。三菱UFJ銀行同様、日本のメガバンクの市場部門は7割がこのカスタマーディーラーです。

一方、銀行から「君に10億円あげるから、1年間で15億円にしなさい」と言われて、ひたすら自分で外貨や金利を毎日取引して稼ぐ人間も少しいます。

これをプロップトレーダーと呼んでいます。

自分で稼がないといけないので、孤独な闘いですね。。。

あとはあまり知られていないところでは、銀行は今お金が非常に余っています。余ったお金は日銀に預けたり、国債を購入したりします。

いくらを日銀に預けようか、とか、どれくらい国債買っとこうか、とかを考えるのも市場部門です。ALM(Asset Liability Management)と言って、「お金余ってるから国債買おう〜」とか、お金が余ってる、足りない、という銀行全体のお金を管理します。

なので、この人たちは一気に2,000億円の国債買います!とか言い出したりします。。。

いろんな仕事がありますね〜

・コーポレートスタッフ

ここは会社組織を作るための諸々の仕事があります。

銀行でなくとも、どの会社にもあるものですね。

なので、ここは割愛します〜

以上が、ざっくりとした組織のご紹介です。

メガバンクはどこもほとんど組織の構造変わらないので、どこか一つでじっくり勉強すればいいです。

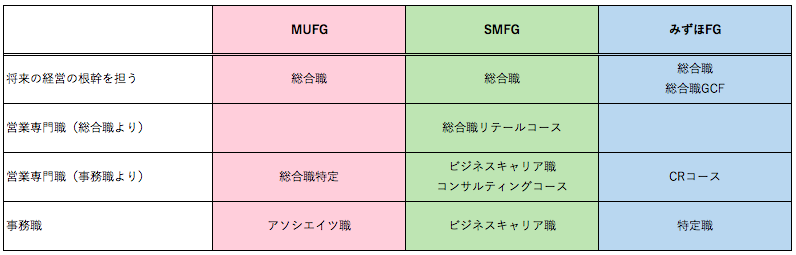

【職種、キャリア】

職種の種類

少しずつ就活っぽい話もしていきましょう。

三井住友銀行の職種は以下の通りです。

総合職

総合職リテールコース

ビジネスキャリア職

3つの銀行を職種で比較すると以下の通りとなります。

総合職のキャリア

まず、総合職ですね。正直、総合職は非常にキャリアの幅が広いので、なかなか「これ!」といったキャリアはありません。

一方、幾つかのパターンはあるので、パターンを7つ程度ご覧いただきたいと思います。

総合職キャリアのモデルケース

1 国内営業一筋コース

2 海外国内行ったり来たりコース

3 投資銀行と国内営業行ったり来たりコース

4 投資銀行ひたすらコース

5 市場部門ひたすらコース

6 コーポレートスタッフと営業行ったり来たりコース

7 証券と国内営業行ったり来たりコース

この辺りもそんなに三菱UFJと変わりはありません。

ちなみに、営業の人はだいたい5年以内に異動するのですが、これは金融庁からの指導なのです。

銀行はお客さんのとても大切なお金を扱いますから、「お客さんと癒着しないために」短期間での異動を

促しているんですね。

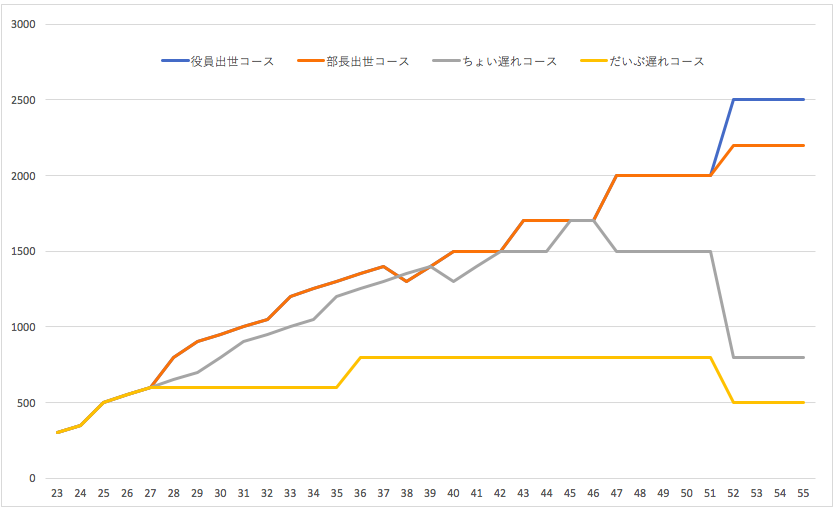

総合職の年収モデル

総合職の年収はかなり幅広くなりますので、以下のようなイメージですかね。あくまで、想定です。

社内競争が激しいと言われるメガバンクですが、7〜8割くらいの人は年収1,000万くらいは行くんじゃないですかね。

ポイントは部長、副部長と呼ばれる、いわゆる経営層に近いところまで行くかどうかです。ここまでいくと生涯年収は4億は越えると思います。

だいたい同じ年代の中でも2〜3割程度くらいですかね〜部長職にまで行けるのは。

SMBCは特に人の少ない銀行なので、それなりに偉くなる、というのはある程度見えやすいかもしれません。

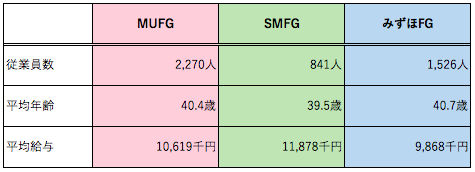

総合職の給料を3メガバンクで比較しましょう。

株主や投資家向けの資料を見ると、フィナンシャルグループの平均年収が出ていますので、これで比較します。

たまに四季報とかに平均給与が載ってますよね?それでいくと35歳で800万くらいがメガバンクの相場になるのですが、これはすべての職種を含んでしまいます。

一方、フィナンシャルグループは以下の表でご覧いただく通り、人数がとても少ないです。

基本総合職+補助のための事務職のみを集めるため、総合職の給与イメージに近くなります。

実際にはこれに+200万円くらいはあると思います。

銀行間で比較をすると

SMBC > 三菱UFJ > みずほ

で、SMBCは三菱より100万、みずほより200万ほど給料が高いんですね。

100万円でできることを以下に記載してみました。

・1週間、家族4人でハワイ旅行

・ディズニーホテルのスィートルームに泊まる

・(5年で500万)いい車が買える

・(20年で2,000万)結構家のグレードが変わる

う〜ん、案外100万円は大きいですね。

総合職リテールコースのキャリア

総合職リテールコースの方はわかりやすいですね。

1、2年を支店で過ごした後、先ほど出てきた「エリア」という組織に所属することになります。

ほとんどの人がここにずっと所属をすることになります。

富裕層取引、中堅中小企業取引のプロとして、個人向けの金融商品の販売や融資など幅広く社長を支えられる存在になるべく、この道を極めていきます。税務や会社法、不動産、融資に詳しくなりますね。将来的にはここのエリア支店長を目指していく、というキャリアですね。

総合職特定の給料は実は結構高いです。三菱の総合職特定とは異なり、30台前半から中盤くらいでも1,000万レベルを目指すことができます。多分、みずほの総合職と同じくらいだと思います。(ある程度想定です)

23才 300万

28才 支店長代理補 700万

33才 支店長代理 1,000万

38才 副支店長 1,300万

45才 エリア支店長 1,500〜1,800万

これくらいだと思います。

最近は支店長になるのも本当に早いです。これは就職氷河期が2000年〜2005年頃、この世代が35〜40才くらいになっており、ここから優秀な人材を早期登用しよう、問い流れが定着しているから、ですね。

ビジネスキャリア職のキャリア ※現在ビジネスキャリア職はなくなってしまいましたので、参考までに過去情報です

ビジネスキャリア職にもコースが3つほどあります。

1 ビジネスキャリア職

2 ビジネスキャリア職Cコース

3 ビジネスキャリア職Iコース

ビジネスキャリア職が三菱UFJでいうところのアソシエイト職となりますね。

支店の事務や、本部での総合職のサポートといったあたりを担当します。

ビジネスキャリア職Cコースは支店で一般のお客さんの住宅ローンを担当したり、投資信託を販売したりします。

住宅ローンを何件、投資信託をいくら販売する、という目標がつきますので、これはほぼ営業職と見たほうがいいです。

Iコースはインターナショナルコースで、銀行の外国為替に関するセンターでの仕事になります。

ひたすら同じ事務をこなしまくる!という方に向いている職種です。

ビジネスキャリア職とよく併願されるのが

・航空会社のCAさん

・他の銀行の事務職

・総合商社の一般職

・生命保険、損害保険の個人向け営業、事務

の4つが圧倒的に多いですね。

【コラム:リクルーターの功罪】

SMBCがリクルーター採用というのは有名な話ですよね。

金融業界でいくと東京海上日動、日本生命あたりやメーカーだとトヨタ自動車などがリクルーター採用を実施しているところになります。

学生の皆さんにとっては、リクルーターは採用が不透明である、ということから「あまり良くないもの」という認識かもしれません。

ここで一度、「リクルーターは学生に対してどのような影響を与えるか」を整理したいと思います。

●プラスの面

・たくさんの人と合うので「人と人との相性」がわかりやすい

・入社後に面倒見てくれる、なんでも相談できる先輩がいる

・選考を後押ししてくれる応援団になってくれる

・自分が先輩にお世話になって採用されると、自分が入社後に後輩の面倒を見て、いい人が入社し続けられる

●マイナスの面

・たまたま最初に会った人との相性が悪いだけで選考が進まない可能性がある

・所属している大学によって、先輩がいないとリクルーターがつかない可能性がある

・リクルーターがどのように始まり、どのような役割なのか、がわかりづらい

・先輩との距離が近くなるので、内定辞退をしづらい

結論としては以下の2つ。

・選考の場面ではマイナスが多い(特に同じ大学出身の先輩社員がいる / いないで不公平感が出やすい)

・入社後のことを考えると、リクルーターはプラスが多い

日本を代表する企業が取り入れているからには、マイナスの事ばかりではなさそうですね。

ちなみに、このリクルーター採用は結構外資の採用に近いやり方です。

Googleでもリクルーターのような方がたくさんいらっしゃいますし、外資系金融だとチーム20名全員からOKもらわないと入社できない、というようなこともあります。

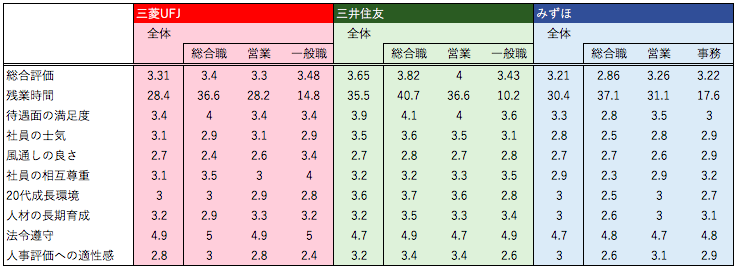

【Vorkersの比較】

退職者、もしくは現役の人たちが自分たちの会社を評価するVorkers。

ここで3メガバンクの比較で見ていきましょう。

Vorkersで3メガの比較

まず、3メガでいうと先ほどの年収と同じ、

SMBC > 三菱UFJ銀行 > みずほ

という構図が見えてきます。

就活をしている学生さんのイメージでいくと、圧倒的に三菱UFJがトップだと思われるのですが、意外にもSMBCが評価高いんですね。

評価されているポイントを比較します。

三井住友銀行の特徴は、、、

「待遇面の満足度」

「社員の士気」

「20台の成長環境」

ですね。三菱と比べると、より「成長欲求の高さ」が伺えます。

職種別に見てみましょう。

総合職で見ると

「社員の士気」

「人材の長期育成」

が高い値になります。

面白い仕事をしたい、面白い人と働きたい、将来起業したい、みたいな人間が集まってきています。

社員の士気はその分高くなるのと、企業側も面白い会社でないと人材をつなぎとめられないですから、

長期的な育成プランをしっかりと持っているのでしょうか。

営業職では総合で「4.0」と、3メガ、全職種の中でもっとも高い値が出ております。

実はここが一番お得?な職種なのかもしれませんね。

最後はビジネスキャリア職です。

ここはどの銀行もそんなに変わらないですね。

SMBCが一番残業少ないようです。

同様に他の金融機関との比較

日系の金融機関を見ていきます。

(損保)

マリンがかなりの高評価ですね。ずば抜けている。

東京海上火災保険 4.12

三井住友海上 3.12

損保ジャパン日本興亜 3.32

(証券)

SMBCはメガバンクで1番ですが、SMBC日興は残念ながら他の証券に負けてますね。

・野村證券 3.97

・大和証券 3.73

・SMBC日興証券 3.31

(生命保険)

生保は全般的に評価低いですね。これはおそらく営業職の採用が多いからだと思います。生保の営業はきついので。。。

総合職だけでみるとそこまで悪くないと思いますよ。

日本生命 3.13

第一生命 3.23

明治安田生命 2.95

【OBOGの活躍】

会社自体の評価の次に、三菱UFJ出身者が世の中でどれだけ活躍しているのか、を見たいと思います。

つまり、この会社に入ってどれくらい力がつくのか、というところですね。

・東芝 代表執行役 車谷暢昭

・衆議院議員 元農水大臣、防衛庁長官等 石破茂

・元DeNA会長 春田真

う〜ん、非常に多くの方が活躍されてます。

検索するとわかるのですが、実は他のメガバンク比べてベンチャー企業でのSMBC出身者の活躍が目立ちます。

前にも書いた通り「社長と仕事したい」という人が多い会社なので、「自分でやりたい!」となって

起業をしたり、銀行員という立場でなく、経営者をまさにその会社の中で支えていきたい、というような

人が多いのかもしれません。

また、20代成長環境のスコアも高かったので、外で活躍する自信がつくのかもしれませんね。

総合職リテールの人間も、かなりの数がプルデンシャル生命の保険営業に流れており、そこでいい成績を収め数千万の年収を手にしている人もいるようです。

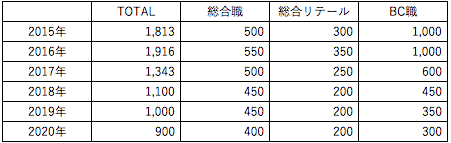

【採用の状況】

さて、少しずつ話を採用にしていきましょう。

採用数 2017年からガクッと減りましたね

2015年 1,813名

2016年 1,916名

2017年 1,343名

職種別にすると以下の通りです。

完全に推測です(が、そんなに遠くないはず、、、)。

総合職の人数はそこまで変わりません。

営業職もそこそこキープです。

一気に採用数が減っているのはビジネスキャリア職です。

先日1万人規模の仕事をなくしてより生産性の高いところに人を異動する、という報道がありましたが、

まさにビジネスキャリア職の仕事をAIなどによって代替しようとしています。

一方、会社の根幹を支える総合職については、安定的に採用が必要です。

ここは安定的に採用を続けることによって「尊敬する先輩の入った会社」というブランディングをしていくためです。

採用力はメガバンクでは最も強い。メガバンク内よりもマリン、日生、総合商社との戦い

三井住友は伝統的なリクルーター採用で、他のメガバンクに比べると非常に強い採用をしています。

3メガバンクの採用力でいくと

三井住友 > 三菱UFJ > みずほ

でしょうか。

慶應義塾大学の体育会でコーチをやられている方に伺ったことがあります。

SMBCは良い学生を採用している

三菱UFJはそこそこの学生を採用している

みずほに行く学生はあまりいない

というのが現在の採用力だと思います。

マリンや日生が6月前から選考を始め、6月1日に内定出しをするので、いかにここまで学生を選考に連れてくるか、がリクルーターたちの勝負所でしょうね。

人気落ち気味なのはむしろ受ける人にも銀行にもプラス

三井住友も、他のメガバンクもそうなのですが、やはり昨年3メガ合計で数万人規模のリストラを発表したことから、人気はだいぶ落ちているようです。

銀行の一つの武器は「安定性」だったと思いますが、それがなくなったので、大きく受ける人数は減りました。

個人的にはそれでいいと思います。

今まで、銀行の仕事を全然好きじゃないけど、「とりあえず受ける」という学生が非常に多かったと思います。

学生からしても、本当に入りたい人が受からず、「抑え」的に受けた学生が内定をとっていく。

企業からしても極めて多くの学生がエントリーしてくるので、選考を企画するだけで大変。SPI受けてもらうだけでお金が大変、とあまりいいことはありません。

究極的な採用って、1000人受けに来てくれて、1000人採用できることでしょう。

銀行は人気ありすぎただけだと思ってます。

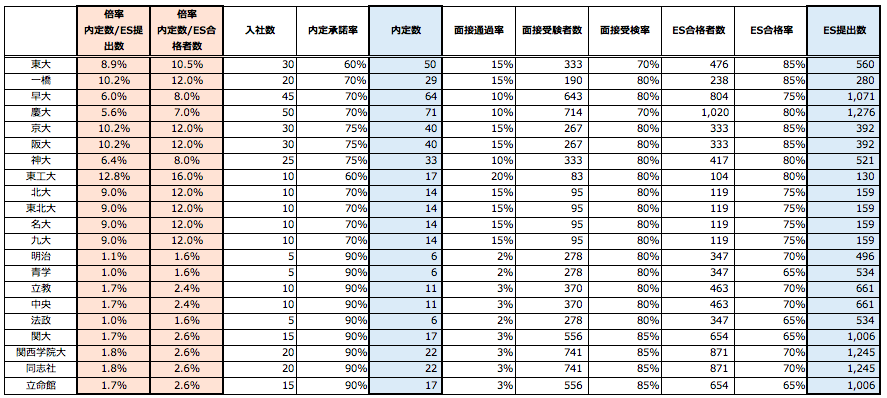

総合職の大学別就職難易度

これ、出すべきなのかすごい悩みましたが、まぁわかりやすいので出してみます。

どっかから怒られたら引っ込めます。。。

ざっくりなので、そこまで当てにしないでも結構ですが、それなりに信憑性はあるかとは思います。

(総合職の大学別就職難易度)

三菱やみずほに比べると内定承諾率が高いです。これはリクルーターにより内定辞退をかなり抑えられている、と想定されるためです。

主な傾向は以下の通りです。

傾向1 上位大国立は三菱UFJとあまり変わらない難易度である

傾向2 圧倒的にMARCHが内定を取りづらい。関西の採用が強く、関関同立が内定を取りやすい

傾向3 早慶以下は銀行の中では最も内定が取りづらい

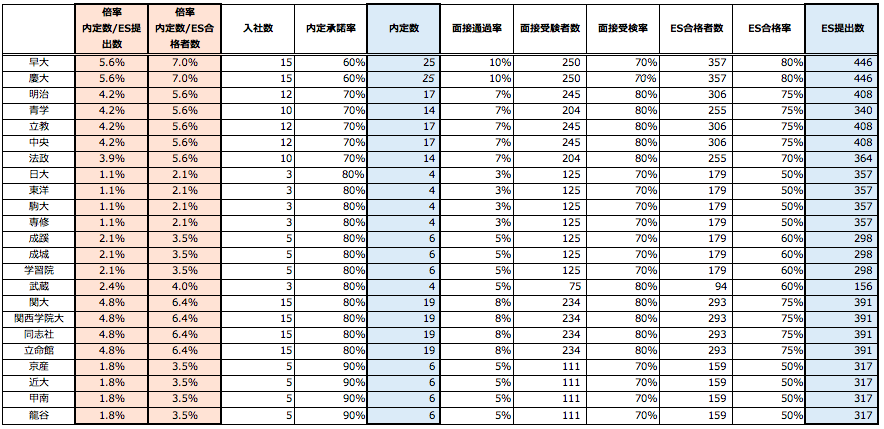

総合職リテールについては以下のようなイメージです、、、主な採用のマーケットはMARCH関関同立だと思います。

MARCHは総合職に比べると格段に合格しやすいですね。それでも20人に1人内定とれるかどうか、くらいです。

なんだかんだ人気がない、と言っても、それなりの倍率にはなるんですね。

ビジネスキャリア職は正直学歴はあんまり関係ないです。

イメージでしかないですが、5,000人ES出して300人入社くらいのイメージじゃないですかね。20倍くらいの競争確率。

選考始まるのが6月2週目くらい、と結構早いです。(みずほの方がもうちょっと早九、三菱はだいぶ遅い)

たぶん5,000人ES出しても、選考受けるのは7〜8割くらいでしょう。

そう考えると、銀行の事務職狙いたい人は三井住友よりも三菱UFJが一番受かりやすいと思われます。

【選考の状況】

ここでの採用情報はデータや学生さんからのヒアリング情報に基づくものです。

より学生さんの選考のスケジュール、どんな質問をされたのか等、生の声を確認したい場合は以下のサイトに登録して確認してください。

就活生が感じるリアルな就活情報【就活ノート】

![]()

(総合職)

3月 ES提出、ウェブテスト

4月 リクルーター面談

5月 面接日程調整、リクルーター面談

6月 選考スタート

以降は毎日のように面接。

人によって面接回数は異なるようですが、3回程度?が多いようです。この辺は謎も多い。

みずほは5月中に内定出しますし、三井住友も6月1日から内定出し始めます。伊藤忠や丸紅も5月中から内定出し始めますので、この辺り、リクルーター面談が4〜5月にかけて毎週のように行われているので、同じようなスケジュール感と考えておけばいいのは。

4月からのリクルーター面談が肝。気を抜かずに対応すること。

ES、ウェブテスト

→重要なのはウェブテストです。

ESは面接に進んだ際に必要となるもので、書類選考ではあまり関係ありません。なので、無駄に文字数ぴったりにするとかはしなくていいです。

9割くらいは書きましょう。あと聴いてほしいことを書きましょう。

ウェブテスト

→ベーシックなSPIだと思います。

SPIは学歴と高い相関関係があります。

東大は偏差値50以上が9割を超えますが、日大はちょうど半分くらいです。

銀行は取らないといけない資格が多いですし、守らなければならない約束、規定も果てしなくたくさんあります。「勉強して頭に入る」というのはとても重要なことです。

リクルーター面談で大切なこと

リクルーターとは「相性」が全てです。では、どんな人が相性がよくなりやすいのか、を考えると、

前にも書きましたが、「自分の中の大切にしている価値観がはっきりしていること」かと思います。

銀行の業務内容云々よりも、自分自身がどんな人間なのか、をしっかり話せるようにしておきましょう。

リクルーター面談がうまくいったか、失敗したかを判断するのは割と簡単です。

それは、面談の最後に「宿題」を出されるかどうかです。

「次に会うまでに●●について、もっと考えておいてね」とでも言われれば、次がある、というのがわかりやすいですね。

面接

リクルーターの後の面接は基本人事面接です。

つまり本物の面接官です。結構手強い人たち、と考えればいいでしょう。

そして、人事の目線とリクルーターの目線は若干違います。

リクルーターはほとんどが経験したことのある部署が2〜3つくらいの人間たちです。しかし人事の人間は、どんな人間がどのような部署で活躍しているか、会社全体を見る力を持っています。これがゆえに、リクルーターには気に入られたのに人事で落とされる、ということが発生します。リクルーターがOKなら内定だ!というわけではないので気をつけましょう。

SMBCの面接は「人物本位」の面接と言われます。

例えば「小さい頃から変わらないこと」「大学3年間で大きく変わったこと」とかを聞いてきます。

20年間変わらない性格は会社に入ってからも変わりません。なので、こんな質問をしてきます。

この性格が、銀行の業務にとってプラスになるようであれば面接は通りやすくなるでしょう。

SMBCの選考対策は、「徹底的な自己分析」です。

先ほども登場しましたが、自己分析を深めるには以下の2つのツールを活用するのが早いです。

大手からベンチャー企業まであなたにオファーが届くスカウト型就活サイト【OfferBox】

![]()

キミスカでインターン経験・就活状況を人事にシェアしてスカウトを獲得!

![]() 東大、早稲田、慶應あたりだとBizreach campusでOBOG訪問を活用して自己分析を深めていくのがいいです。

東大、早稲田、慶應あたりだとBizreach campusでOBOG訪問を活用して自己分析を深めていくのがいいです。

残念ながらそれ以外の大学だとOBOGの数が少ないので、別ルートのOBOG訪問を考えないといけないですね。

インターン組

インターン組はとてもインターンの中での動きを見られ、すでに評価が決まっています。

面接でよっぽどのヘマをしない限りは評価はインターンで決まっていると考えていいでしょう。

逆に、インターンで評価をされないといかに面接で頑張ろうと結果は変わらないので気をつけて下さい。

(総合職リテール)

3月 ES提出、ウェブテスト

4月 リクルーター面談

5月 面接日程調整、リクルーター面談

6月 選考スタート

以降は毎日のように面接。

人によって面接回数は異なるようですが、3回程度?が多いようです。この辺は謎も多い。

総合職リテールの選考は、基本的に総合職と同じです。

総合職のところを参考にしてください。

(ビジネスキャリア職)

4月 ES提出、ウェブテスト

5月 合否発表、面接日程調整

6月 2週目くらいに選考スタート

最短1週間くらいで内定

少し前はこんな日程でした。

【今、銀行に就職するのがオススメな理由】

以下の記事に、なぜ今銀行に就職するべきなのか、を記載しました。

正直、銀行から転職をすることを前提に考えるのであれば一番いいのはSMBCでしょう。

仕事がきつい分、しっかり力はつくと思います。

是非こちらも参考に見てください。

https://syukatsunohonne.com/2018/06/26/post-295/?amp=1

以上、三井住友銀行を紐解いてきました。就活で使える話題も多いかと思います。これから金融、銀行を受けられる方、是非頑張ってください。

こちらと同じように企業、業界、選考の特徴などを整理してみるといいと思います。

他にも個別企業の分析を充実させていってますので、ぜひこちらもご覧ください。